返回 <<市场动态

美国CLO市场概述

来源:明毅基金 发布时间:

底层资产

I

CLO是以商业贷款,包括杠杆贷款(leveraged loan)和中间市场贷款,为底层资产的一种资产证券化产品。

CLO底层资产的最主要构成部分是

杠杆贷款

在上世纪,杠杆贷款绝大多数被用于杠杆收购,而目前,杠杆贷款的用途变得较为宽泛,可被用于杠杆收购、再融资、重组等,这使得对于杠杆贷款的划分并没有一个明确的定义。杠杆贷款 逐渐演化成为高风险商业贷款的代名词。一般来讲,市场对于具有较高风险的商业贷款,如借款人信用质量在借款前已经较为恶劣,比如净息差、杠杆率等指标已超过某一特定范围,或公司信用评级已经为垃圾级(BBB-以下),那么这笔贷款即可被视作杠杆贷款。此外,一种更为市场化的划分方式是,由于高风险贷款,很大比例是以Libor为基准的浮息债,因此当该浮息贷款的约定利差超过某一特定范围,即被视作杠杆贷款。杠杆贷款 一般是具有充足抵押品的优先贷款,具有优先留置权。杠杆贷款一般风险较低,由于抵押品充足,回收率一般可达到80%以上。

另一种底层资产,中间市场贷款

(middle market loan)

指的是发放给规模中等,既不能承接大笔银行贷款,又不屑于小微贷款的中型公司的贷款。这种中型公司的收入在$10M-$100M之间。相比于杠杆贷款,中间市场贷款需要投资者格外警惕。中间市场贷款的组成形式,除了一般的银行优先贷款以外,另一种常见的类型是夹层贷款(mezzanine loan),这种夹层贷款的贷方在发放贷款时注重借款人的现金流情况和项目前景,并不强制要求投资人提供抵押品,因此贷款安全性要弱于优先贷款。

结构

II

CLO具有CDO类型产品典型的分层结构。

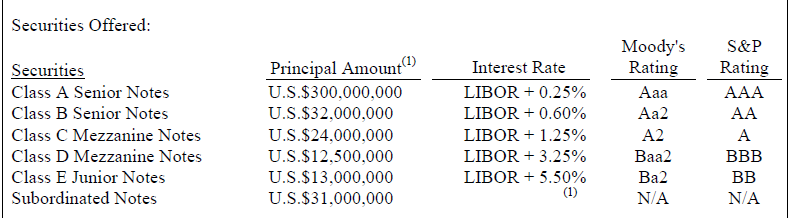

一方面,从收益的角度来讲,优先级收益较低,以下图产品为例,Class A 与 Class E之间收益差距525BP。

另一方面,从风险的角度来讲,底层资产所产生的现金流将优先满足Class A的本息偿付,各tranche承担底层资产违约损失的顺序为自下而上,下层对上层形成违约损失保护。

因此,各tranche的信用评级自上而下依次下降。

与国内的应收账款ABS滚动购买条款类似,CLO在一定的存续过程中也可以购买新的资产。一般来讲,CLO的存续期在10年以上,可以分为两个阶段。

第一阶段被称作Reinvestment Period 一般为建仓后的前五年。在这一阶段,底层资产产生的现金流可以被用来购买新的资产。 | |

第二阶段被称作Amortized Period,在这一阶段现金流仅能用于分配。 | |

虽然CLO归属于CDO类别,但在具体管理模式上,CLO却与CDO存在本质的区别。发起CLO的SPV由成熟的资产管理公司的CLO投资经理主动管理。CLO的主动管理主要体现在两方面。

风险留存

III

目前, 美国、欧洲、日本对于CLO风险留存的要求不同。在美国,由于CLO主动管理的特点,导致目前CLO得以在美国金融体系内逃脱证券化资产的风险留存要求。次贷危机后颁布的多德弗兰克法案,对证券化资产的底层风险留存有更为明确的要求(skin in the game),equity tranche大多数情况由发起机构(securitizer)自行购买(发起机构持有的经济利益不得低于该资产证券化产品基础资产5%的信用风险,并不得对持有证券信用风险进行出售、对冲或转移。发起人可以买equity tranche,也可以垂直每层都买5%)。但是, 由于CLO从本质上讲是一个“主动管理的资管产品”,因此对于CLO是否需要遵循利益留存有较大争议。2014年,LSTA开始对SEC和美联储进行起诉,要求CLO产品豁免风险留存。2018年2月,美国联邦上诉法院裁定CLO管理人并非“Securitizer”,因此CLO产品不必遵循多德弗兰克法案关于证券化产品风险留存的相关规定。

不过,欧洲EU risk retention规定仍然适用,因此,意向卖给欧洲投资者的 CLO产品仍需遵守规定。

此外,在2018年末,日本监管机构JFSA宣布自2019年3月起,日本金融机构购买证券化资产时,需检查发起人是否留存了至少5%的信用风险。《贷款担保权益凭证市场研究》一文指出,境外银行(主要来自日本)的CLO投资需求激增。而英格兰银行估计,日本银行持有的CLO规模占全球CLO总规模的10%。而美国境外投资者持有的CLO规模,占总规模的40%左右。

市场规模

IV

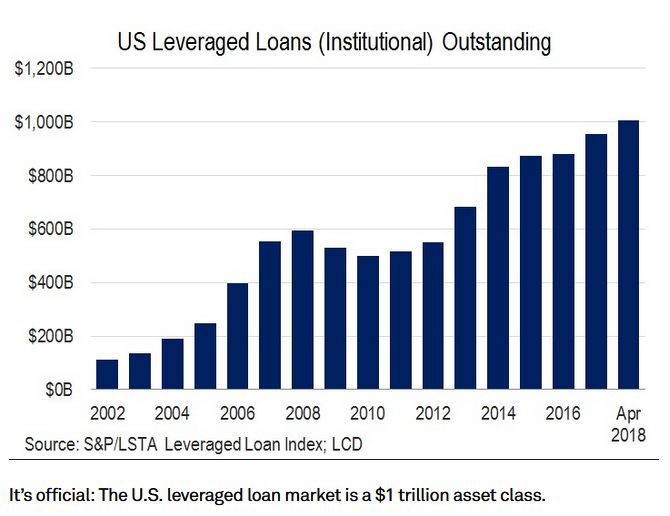

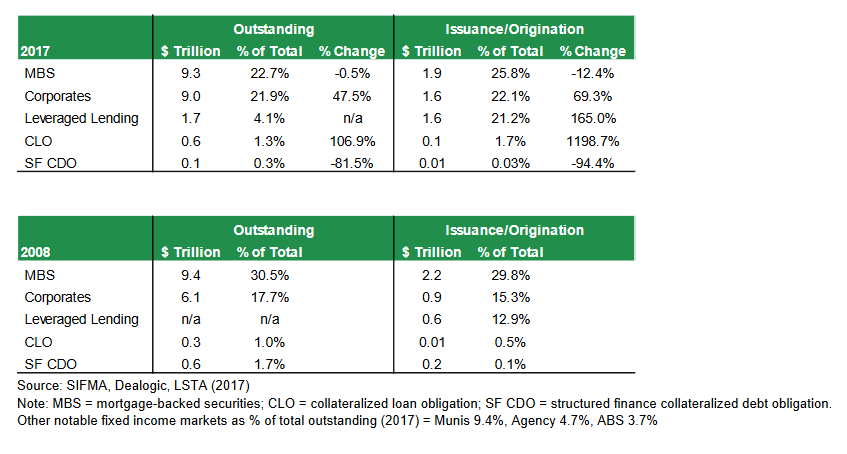

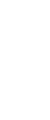

杠杆贷款是CLO底层资产的主要来源。根据国际清算银行的测算,目前全球杠杆贷款市场的规模在1.4万亿美元左右,较2007年增幅超过100%,其中有1.2万亿美元位于美国。不过,根据英格兰银行的测算,涵盖非机构来源的杠杆贷款,全球杠杆贷款的总规模可能已经超过了2万亿美元。LCD数据显示,2019年,美国CLO市场总量已经达到了7000(700 billion)亿美元。从绝对量来看,相较于美国20万亿美元的GDP总量, CLO市场的绝对规模有限。但是关注CLO市场,尤其是CLO利差变化,主要意义在于间接关注背后体量较大的商业贷款市场。

风险分析

V

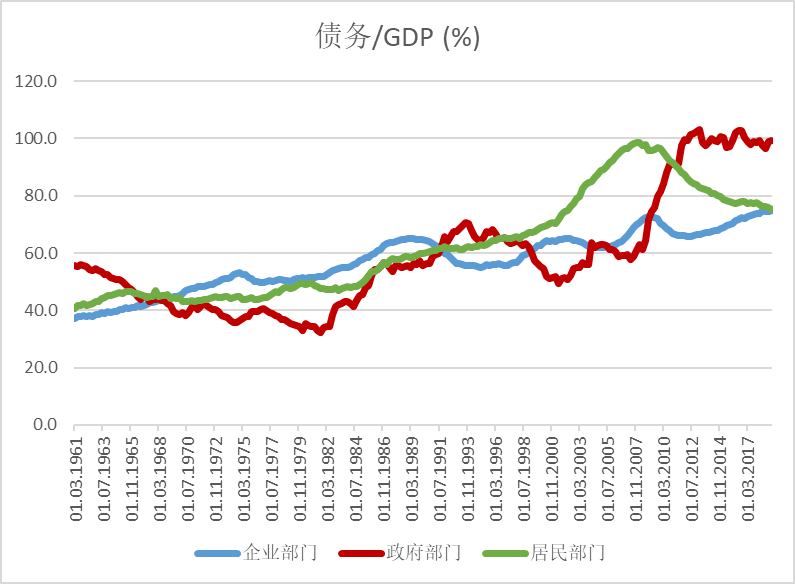

目前美国总体债务水平已经达到2008年次贷危机的水平。然而与2008年相比,债务结构变化很大。2008年次贷危机爆发后,居民部门杠杆率从顶峰时的98%,下降至目前的75%。然而,美联储的量化宽松,导致市场上充斥了大量“便宜的钱”。低成本资金,一方面刺激美股走出史上最长牛市,另一方面刺激了企业的商业信贷行为。当前,企业部门信贷占GDP比重已上升至74.9%,几乎与居民部门持平。

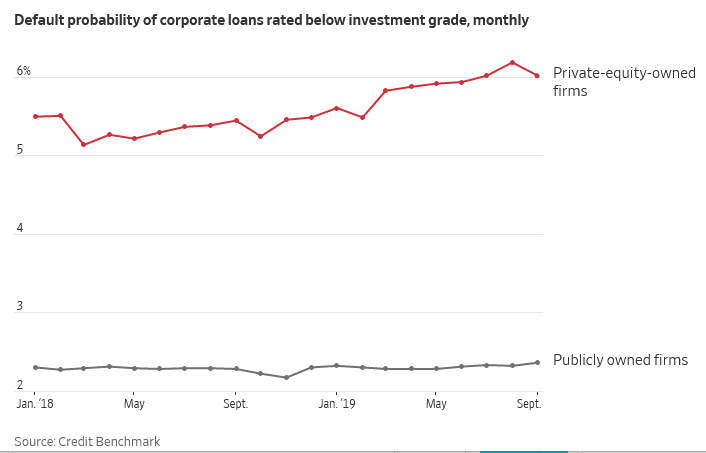

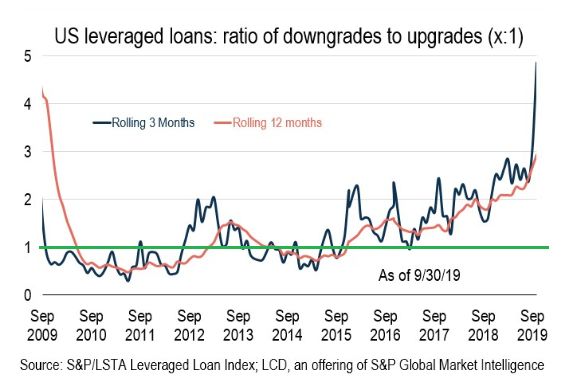

在经济位于上行通道时,企业在强劲的经营利润的支持下,有相对安全的还本付息途径。企业的债务杠杆与扩张行为实现了完美的自我循环。但由于全球经济增长放缓、以及美国近年贸易保护主义带来的商业环境不确定性,导致美国经济增长面临一定的外生压力,杠杆扩张的完美循环有可能被打破。实际上,低质量商业信贷的风险已经初显端倪。自2018年,前任美联储主席耶伦即警告市场应关注杠杆贷款的快速增长。2019年9月,针对杠杆贷款的信用评级的下调比例有明显增长。并且,19年以来,非上市公司贷款的违约率呈现上升趋势。

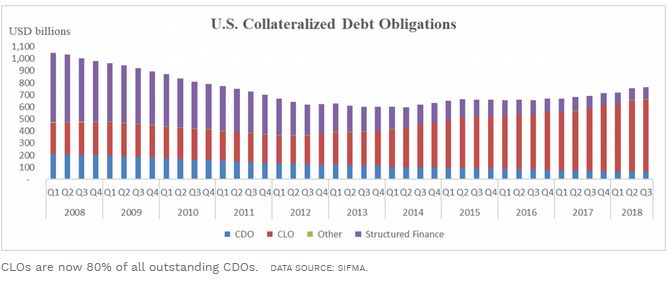

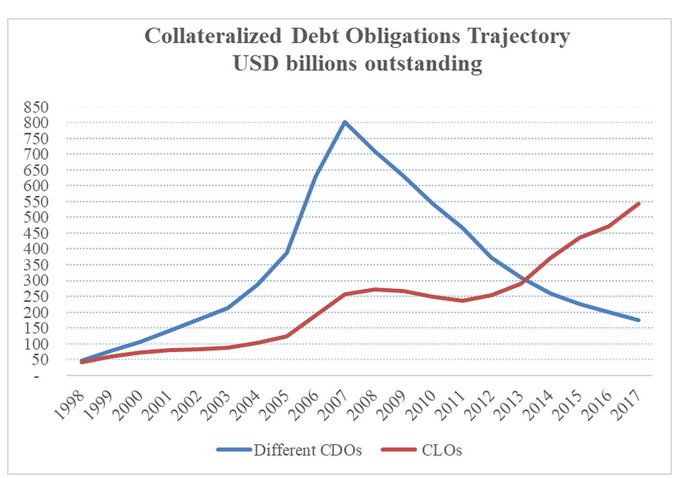

不可否认,在2008年以后,CLO在整个CDO市场所占比重明显升高。但是,仅就CLO证券化产品来讲,其破坏美国整体经济的破坏潜力,要小于08年次贷危机时的结构化产品。

基于以上两点原因,单就CLO市场来说,出现次贷危机时证券化产品雪崩式崩盘的可能性较小。但是,如前所述,关注CLO和杠杆贷款的重要意义在于,通过监控美国信贷体系内最薄弱的环节,达到监测美国信贷市场健康状况的目的。融资信用质量的下降和资产泡沫,是金融危机后较长时间的宽松货币政策的必然结果,而随之而来的又大概率是“挤泡沫”的过程。目前,虽然美联储上一轮货币宽松早已结束,但无论在信贷市场亦或是资本市场,并没有发生“挤泡沫”的现象。商业贷款这一泡沫较为严重薄弱环节,未来仍值得投资者密切关注。

点“在看”给我一朵小黄花![]()